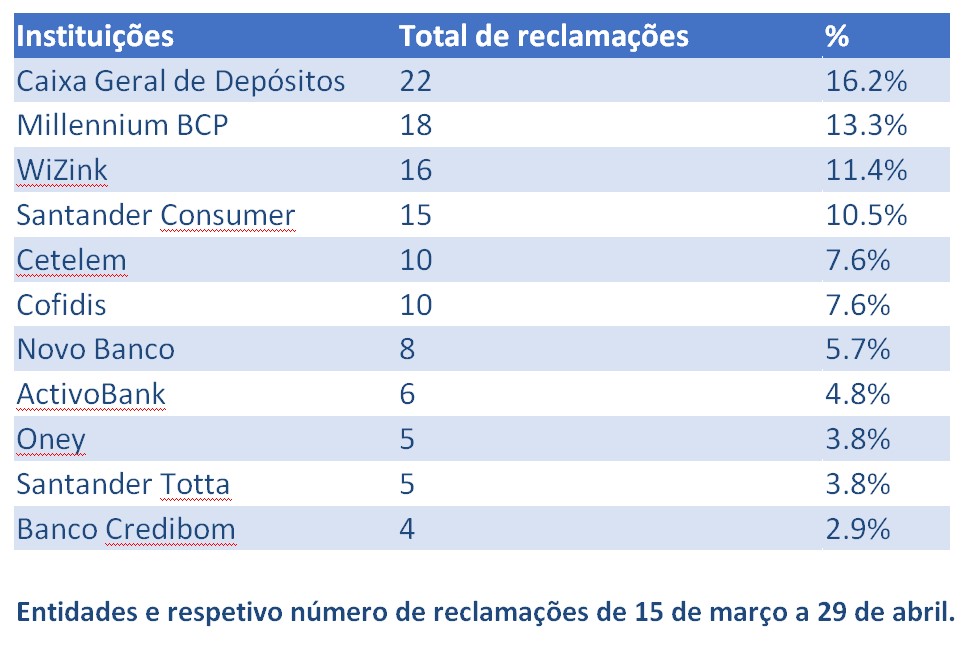

Pedidos negados e ausência de resposta são os principais motivos de reclamação no Portal da Queixa. CGD, Millennium BCP, WiZink estão entre as marcas mais reclamadas.

Num cenário crítico para a economia do país, muitos foram os consumidores que recorreram ao mecanismo de proteção financeira, através do pedido de moratória dos seus créditos. No entanto, entre 15 de março e o dia 29 de abril, foram registadas no Portal da Queixa 135 reclamações relacionadas com as moratórias de créditos. Pedidos negados, ausência de resposta, muita burocracia, estão entre principais queixas. Caixa Geral de Depósitos, Millennium BCP, WiZink, Santander Consumer, Cetelem e Cofidis estão entre as marcas com maior número de reclamações.

Segundo as orientações da Autoridade Bancária Europeia (EBA, na sigla em inglês), as instituições financeiras devem procurar defender os interesses dos consumidores na atual situação provocada pela paragem da atividade económica, no contexto da pandemia. Mas de acordo com a análise feita pela equipa do Portal da Queixa aos dados recolhidos, foi possível identificar 25 casos de recusa do pedido de moratória e 48 de ausência de resposta aos pedidos.

“Para surpresa de muitos consumidores, a relação de confiança que era esperada numa conjetura como esta, saiu totalmente gorada ao verem os seus pedidos recusados sem justificação fundamentada ou sem qualquer resposta até à data. Em tempos anteriores, foram os contribuintes que deram o seu voto de confiança no resgate à banca e são os mesmos que veem, agora, os bancos de costas voltadas para um problema que já não é só financeiro, sendo também social”, afirma Pedro Lourenço, CEO do Portal da Queixa e embaixador da Comissão Europeia para os Direitos dos Consumidores.

Exemplos de reclamações registadas no Portal da Queixa:

Esta semana, também o Banco de Portugal (BdP) informou ter recebido 160 reclamações no domínio da supervisão comportamental, no âmbito dos apoios às empresas e famílias em contexto de covid-19.

Banca tradicional deve manter confiança e reputação

“É fundamental para a reputação e os níveis de confiança na banca portuguesa, que a resposta seja eficaz e de acordo com as circunstâncias atuais, na medida em que, caso se verifique uma intransigência total e uma análise de processo com critérios idênticos aos tempos antes da crise pandémica, poderá potenciar um enorme descontentamento e distanciamento dos consumidores face à banca tradicional, optando estes, no futuro, pelas ofertas digitais”, analisa Pedro Lourenço.

De referir que os principais bancos têm cerca de 211 mil moratórias de créditos de famílias e empresas, segundo os dados divulgados pela CGD, BCP, Santander Totta e Novo Banco no parlamento.

Desde final de março, está em vigor a lei que permite a suspensão dos pagamentos das prestações de créditos à habitação e créditos de empresas (capital juros) por seis meses, de abril a setembro.