O TOP 25 das startups com maior desempenho tem 15 recém-chegados. Todas juntas, as 25 startups de base tecnológica criadas nos últimos cinco anos, arrecadaram 84% do financiamento do total do financiamento atribuído às 570 analisadas no relatório Scaleup Portugal, elaborado anualmente pela BGI.

Esta é a quinta edição do relatório Scaleup Portugal, realizado pela Building Global Innovators (BGI), em parceria com a EIT Digital. O estudo, realizado anualmente, analisa as startups e scaleups de base tecnológica, com origem em Portugal e estabelece um TOP 25 das empresas com melhor desempenho.

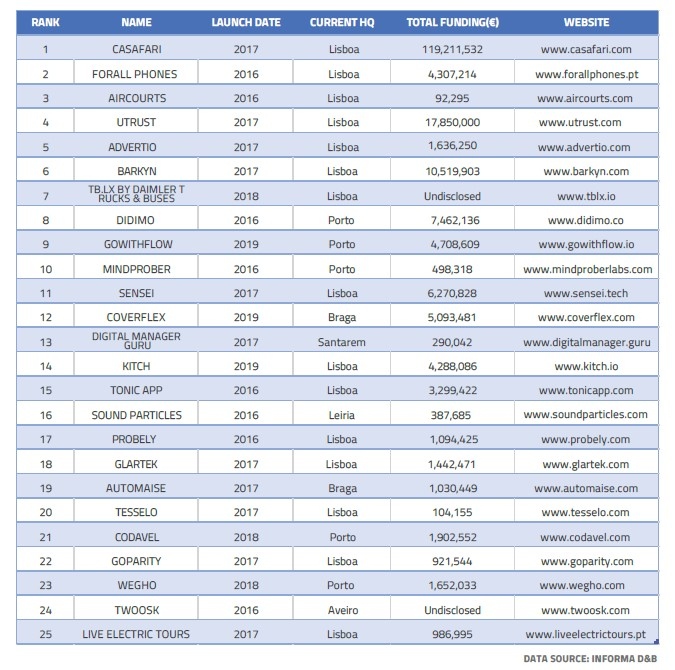

Na edição deste ano a lista tem 15 recém-chegados: Casafari, TB.LX, Mindprober, Sensei, Coverflex, Digital Manager Guru, Kitsch, Sound Particles, Glartek, Automaise, Tesselo, GoParity, Wegho, Twoosk e Live Electric Tours. Completam o TOP 25 os 10 “repetentes” do TOP do ano anterior: Forall Phones, Aircourts, Utrust, Advertio, Barkyn, Didimo, Gowithflow, Tonic App, Probely e Codavel.

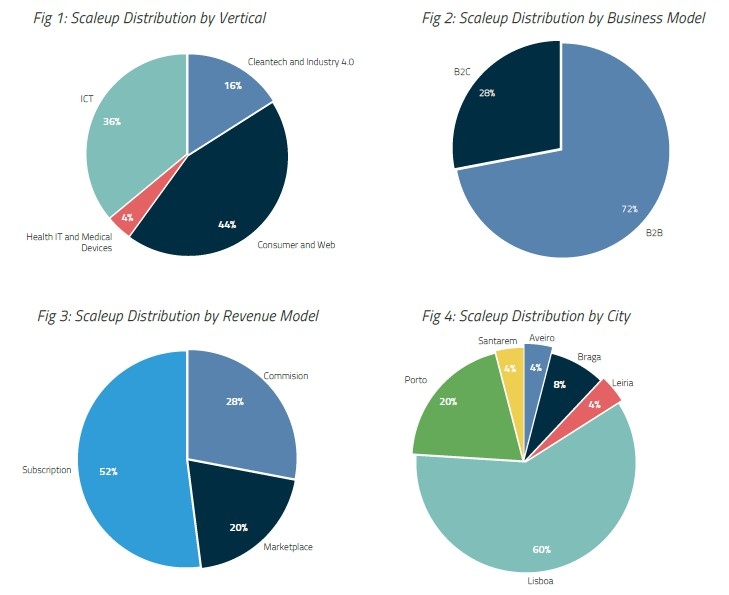

Para o TOP 25 foi considerando o capital total levantado; as receitas totais e a relação capital/receita; os empregos criados e o time-to-market de scaleups fundadas entre 2016 e 2021. De acordo com os critérios definidos, as empresas estudadas abrangem quatro grandes verticais, designadamente o ICT; Consumer & Web; MedTech and Health IT; e Cleantech & Industry 4.0.

Além de destacar as 25 melhores scaleups, o estudo também aponta as 10 melhores scaleups em cada vertical de aplicativo, bem como menções honrosas (para scaleups com mais de 5 anos, mas com menos de 10 anos), abrangendo assim mais de 50 startups entre as centenas analisadas.

Pandemia quebra receitas

As 25 melhores startups arrecadaram mais de 195 milhões de euros em financiamento, uma subida relativamente ao TOP 25 do ano passado, comparativamente ao total de investimento arrecadado (cerca de 118 milhões de euros entre 2015 e 2020).

Já no total das receitas registou-se uma quebra significativa, com as 25 startups no TOP deste ano a geraram cerca de 69 milhões (entre 2016 e 2021) quase metade do total do total registado pelas 25 startups do TOP anterior (mais de 120 milhões de euros entre 2015 e 2020).

Para este estudo foram analisadas as 570 startups, de base tecnológica, criadas nos últimos cinco anos, que no seu conjunto, arrecadaram 232 milhões de euros entre 2016 e 2021. Ainda assim, o grosso do financiamento recaiu sobre as 25 empresas do TOP, com 84% de todo o dinheiro arrecadado.

Embora a pandemia tenha impactado significativamente a maioria das empresas, também estimulou a inovação nas verticais de Saúde, TI e Dispositivos Médicos, TIC e Consumidor e Web. No caso da vertical do Consumidor e da Web o aumento foi de 44%, em comparação com os anos anteriores.

O estudo da BGI assinala ainda a diminuição do fosso entre as fontes de financiamento nacionais e estrangeiras, o que, segundo os autores do relatório, “sugere a crescente maturidade do ecossistema de startups português”.

Apesar desses números relativamente promissores, o relatório sublinha também alguns fatores alarmantes, como a presença de apenas uma startup de saúde e medicina no TOP deste ano (especialmente num período de pandemia), bem como a persistente lacuna na diversidade de gênero.

Uma referência para o ecossistema

Segundo os autores, o objetivo do relatório é criar um ponto de referência para o ecossistema e atuar como um guia para futuros empreendedores e outros atores, ajudando-os a conduzir suas atividades com mais eficiência. O estudo da BGI pretende também apresentar as realizações positivas das startups e identificar as deficiências no ecossistema de E&I português.

“Depois de analisar 570 empresas fundadas entre 2016 e 2021, utilizando critérios como o dinheiro arrecadado, receitas geradas, número de funcionários, tempo de comercialização e relação capital/receita, chegámos ao TOP 25. Seguindo esta metodologia de classificação, concluímos que as startups nesta lista têm a estratégia de arrecadação de fundos e de entrada no mercado mais adequada e fizeram melhor uso de seus recursos para superar outras startups (ou seja, as 545 outras startups) dentro do período de análise”, sublinham os autores no relatório.

O modelo de negócios B2B (72%) e o modelo de receita de assinatura (52%) (ou, B2B SaaS) parecem ser o ponto ideal e dominante para a maioria das startups do TOP 25. Na última década, os modelos de SaaS B2B aumentaram em popularidade por diversas razões, como: a facilidade de escalabilidade, menor custo de escala, flexibilidade e capacidade de prever custos e receitas.

A maioria das empresas do TOP 25 está sedeada em Lisboa, tal como tem acontecido nos últimos 5 anos, não havendo indícios de que esta situação se possa alterar num futuro próximo. Outro elemento recorrente é a elevada qualificação dos fundadores portugueses, sendo a maioria deles detentores de, pelo menos, um grau de mestre.

De salientar ainda um ligeiro aumento na representação feminina entre os fundadores das scaleups do TOP em 2021. 24% de mulheres, em comparação com o relatório de 2020 (12,5%) e 2019 (9,68%) revelam que a lacuna de género, entre os fundadores, parece estar diminuindo muito lentamente.

Existe também um número significativo de fundadores não portugueses (31%) na lista de 2021, embora seja inferior ao observado em 2020 (41,67%). Ainda que sejam bem-vindos, os fundadores estrangeiros, esta presença significativa mostra que há ainda um persistente atraso nos empreendedores portugueses.

Como as 25 maiores scaleups obtêm financiamento

Os números e as observações detalhadas do relatório indicam-nos que as startups portuguesas estão a fazer bem, no que diz respeito a angariar dinheiro e atrair investidores. Isso é especialmente verdadeiro visto que mais de 70% do valor arrecadado pelo TOP 25 foi proveniente de fontes estrangeiras.

Ao longo dos últimos 5 relatórios, a BGI observou uma elevada flutuação nas margens percentuais nas fontes de financiamento domésticas e estrangeiras, mas com o capital estrangeiro sempre dominante. A diferença entre as duas fontes chegou a 75% em 2019; reduzindo para 49,26% em 2018; 19,2% e em 2020.

Em 2021 o intervalo entre o financiamento doméstico e estrangeiro voltou a subir para 59,38%, no entanto, uma observação importante, este ano, é que a contribuição de investidores dos Estados Unidos é menor do que nos anos anteriores. Segundo os autores do relatório, esta redução é um evento atípico, e não há indicações de que os Estados Unidos não continuarão a ser o maior contribuinte de financiamento estrangeiro para o TOP 25. Também é importante notar que esta observação difere da tendência macro da totalidade do ecossistema de startups português.

As empresas do TOP 25 de 2021 representam apenas uma pequena fração do ecossistema de startups português, uma vez que se tratam apenas de startups com menos de cinco anos mas com um potencial de crescimento muito elevado, que se reflete na capacidade de arrecadar uma média de 8 milhões de euros em financiamento, um valor que está muito acima do alcançado pelas restantes startups portuguesas.

“É amplamente aceite que o ecossistema português é relativamente jovem e tem um longo caminho a percorrer. A infância do ecossistema deve, portanto, ser usada como uma vantagem para enfrentar os desafios críticos do ecossistema”, sublinham os autores do relatório.